Extras din curs

În categoria impozitelor si taxelor locale sunt incluse:

- impozitul pe clădiri;

- impozitul pe teren;

- taxa asupra mijloacelor de transport;

- taxa pentru eliberarea certificatelor, avizelor si autorizaţiilor;

- taxa pentru folosirea mijloacelor de reclama si publicitate;

- impozitul pe spectacole;

- taxa hoteliera;

- taxe speciale;

- alte taxe locale.

1. Impozitul si taxa pe clădiri

Clădire este orice construcţie situata deasupra solului si/sau sub nivelul acestuia, indiferent de denumirea ori de folosinţa sa, si care are una sau mai multe încăperi ce pot servi la adăpostirea de oameni, animale, obiecte, produse, materiale, instalaţii, echipamente si altele asemenea, iar elementele structurale de baza ale acesteia sunt pereţii si acoperişul, indiferent de materialele din care sunt construite. Încăperea reprezintă spaţiul din interiorul unei clădiri.

Scutiri:

- monumente istorice, de arhitectura sau arheologice, muzee ori case memoriale, lăcaşuri de cult;

- clădirile proprietate a statului, a unităţilor administrativ-teritoriale sau a oricăror instituţii publice, cu excepţia încăperilor care sunt folosite pentru activităţi economice;

- clădirile unităţilor sanitare publice etc.

Calculul impozitului pentru persoane fizice

= Cota de impozitare de 0,1% * Valoarea impozabilă a clădirii.

Valoarea impozabila a clădirii se ajustează în funcţie de rangul localităţii (A, B, C, D) si zona în care este amplasata clădirea (0 I II III IV V), prin înmulţirea valorii determinate cu coeficientul de corecţie corespunzător, prevăzut în tabel.

În cazul clădirii la care au fost executate lucrări de reconstruire, consolidare, modernizare, modificare sau extindere, din punct de vedere fiscal, anul terminării se actualizează, astfel ca acesta se considera ca fiind cel în care au fost terminate aceste ultime lucrări.

În cazul deţinerii a două sau mai multe clădiri utilizate ca locuinţă, care nu sunt închiriate unei alte persoane, impozitul pe clădiri se majorează, în ordinea dobândirii lor, după cum urmează:

- cu 15% pentru prima clădire în afara celei de la adresa de domiciliu;

- cu 50% pentru cea de-a doua clădire în afara celei de la adresa de domiciliu;

- cu 75% pentru cea de-a treia clădire în afara celei de la adresa de domiciliu;

- cu 100% pentru cea de-a patra clădire si următoarele în afara celei de la adresa de domiciliu.

Calculul impozitului datorat de persoanele juridice

= Cota de impozitare (0,25% - 1,50%) asupra valorii de inventar a clădirii.

Valoarea de inventar este valoarea de intrare a clădirii în patrimoniu, înregistrata în contabilitatea proprietarului clădirii, conform prevederilor legale în vigoare.

În cazul clădirii la care au fost executate lucrări de reconstruire, consolidare, modernizare, modificare sau extindere, de către locatar, din punct de vedere fiscal, acesta are obligaţia sa comunice locatorului valoarea lucrărilor executate pentru depunerea unei noi declaraţii fiscale, în termen de 30 de zile de la data terminării lucrărilor respective.

- Valoarea impozabila se reduce cu 15% în cazul unei clădiri a cărei valoare a fost recuperată integral pe calea amortizării.

- Valoarea impozabila a unei clădiri care a fost reevaluata este valoarea contabila rezultata în urma reevaluării, înregistrata ca atare în contabilitatea.

- În cazul unei clădiri care nu a fost reevaluata în ultimii 3 ani anteriori anului fiscal de referinţa, cota impozitului pe clădiri se stabileşte de consiliul local/Consiliul General al Municipiului Bucuresti între 5 % si 10 % si se aplica la valoarea de inventar din contabilitate, până la sfârşitul lunii în care s-a efectuat prima reevaluare.

În cazul unei clădiri care face obiectul unui contract de leasing financiar, pe întreaga durata a acestuia se aplica următoarele reguli:

- Impozitul pe clădiri se datorează de locatar;

- Valoarea care se ia în considerare la calculul impozitului pe clădiri este valoarea din contract a clădirii, aşa cum este ea înregistrată în contabilitatea locatorului sau a locatarului, conform prevederilor legale în vigoare;

- În cazul în care contractul de leasing încetează altfel decât prin ajungerea la scadenta, impozitul pe clădiri este datorat de locator.

Impozitul pe clădiri se aplica pentru orice clădire deţinuta de o persoana juridica aflata în funcţiune,

în rezerva sau în conservare, chiar daca valoarea sa a fost recuperata integral pe calea amortizării.

Dobândirea, înstrăinarea si modificarea clădirilor

Pentru o clădire care a fost dobândită sau construită în cursul anului, impozitul pe clădire se datorează începând de la data de întâi a lunii următoare celei de dobândire sau construire.

Pentru o clădire care a fost înstrăinata, demolata sau distrusa, după caz, în cursul anului, impozitul pe clădire încetează a se mai datora de persoana respectiva cu începere de la data de întâi a lunii următoare celei în care clădirea a fost înstrăinata, demolata sau distrusa.

Iimpozitul pe clădiri se recalculează pentru a reflecta perioada din an în care impozitul se aplica acelei persoane.

Obligaţie: depunerea unei declaraţii fiscale la în termen de 30 de zile de la data dobândirii, înstrăinării sau construirii.

Plata impozitului - anual, în doua rate egale, până la datele de 31 martie si 30 septembrie inclusiv, către bugetul local al comunei, al oraşului sau al municipiului în care este amplasata clădirea.

Pentru plata cu anticipaţie a impozitului pe clădiri pentru întregul an până la 31 martie a anului respectiv se acorda o bonificaţie de până la 10%, stabilită prin hotărâre a consiliului local. Impozitul anual pe clădiri de până la 50 lei inclusiv, se plăteşte integral până la primul termen de plata.

Exemplu:

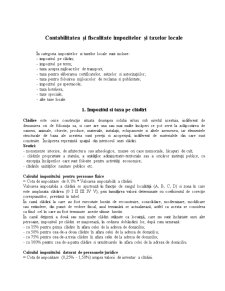

O societate deţine 3 clădiri:

Cladire Data achiziţiei Valoarea de achiziţie

Str. Lirei Nr 12 23.05.2005 200.000

Str. Dorului Nr 34 13.03.2006 540.000

Imbunataţire Str. Lirei Nr 12 06.07.2006 100.000

Impozitul datorat aferent anului 2006

Cladire Cota Impozit Document declarativ Data depunerii

Str. Lirei Nr 12 1,5% 200.000 * 1,5% = 3.000 Declaratia de impunere

Copie CUI

Lista mijloacelor fixe

Balanţa de la 31.12.2005

< 31.01.2006

Imbunataţire Str. Lirei Nr 12 1,5% 100.000* 1,5% * 5/12 = 625 Declaratia de impunere

Copie CUI

Documente aferente îmbunatăţirii (Facturi, PV)

Nota contabila aferenta

Balanta de la sfârşitul lunii < 06.08.2006

Str.Dorului Nr.34 1,5% 540.000* 1,5% * 9/12 = 6.075 Declaratia de impunere

Copie CUI

Documente de achiziţie (Facturi, PV)

Nota contabila aferenta

Balanta de la sfârşitul lunii <13.04.2006

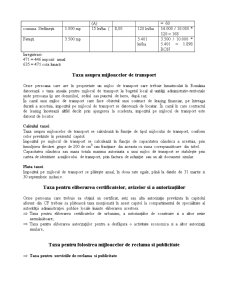

Înregistrarea contabilă

31.01.2006 Inregistrarea impozitului

471 = 446 3.000

Reluarea impozitului aferent lunii ianuarie

635 = 471 3.000/12 = 750

28.02.2006 Reluarea impozitului aferent lunii februarie

635 = 471 3.000/12 = 750

31.03.2006 Reluarea impozitului aferent lunii martie

635 = 471 3.000/12 = 750

30.04.2006 Reluarea impozitului aferent lunii aprilie

635 = 471 3.000/12 + 6075/9 = 750 + 675 = 1.425

31.08.2006 Reluarea impozitului aferent lunii august

635 = 471 3.000/12 + 6075/9 + 625/5 = 750 + 675 + 125 = 1.550

SF 471 la 31.12.2006 = 0

In acelaşi timp, în momentul plăţii se înregistrează:

446 = 5121

2. Impozitul si taxa pe teren

Orice persoana care are în proprietate teren situat în România datorează pentru acesta un impozit anual către bugetul local al comunei, sectorului sau oraşului în care este amplasat terenul.

În cazul terenului care este deţinut în comun de doua sau mai multe, persoane, fiecare proprietar datorează impozit pentru partea din teren aflata în proprietatea sa. În cazul în care nu se pot stabili părţile individuale ale proprietarilor în comun, fiecare proprietar în comun datorează o parte egala din impozitul pentru terenul respectiv.

În cazul unui teren care face obiectul unui contract de leasing financiar, pe întreaga durata a acestuia, impozitul pe teren se datorează de locatar. În cazul în care contractul de leasing încetează, altfel decât prin ajungerea la scadenta, impozitul pe teren este datorat de locator.

Scutiri

- terenul aferent unei clădiri, pentru suprafaţa de teren care este acoperita de o clădire;

- orice teren al unei instituţii de învăţământ preuniversitar si universitar, autorizata provizoriu sau acreditata;

- orice teren al unei unităţi sanitare de interes naţional care nu a trecut în patrimoniul autorităţilor locale;

- orice teren deţinut, administrat sau folosit de către o instituţie publică, cu excepţia suprafeţelor folosite pentru activităţi economice;

Calculul impozitului

Impozitul pe teren se stabileşte luând în calcul numărul de metri pătraţi de teren, rangul localităţii în care este amplasat terenul si zona si/sau categoria de folosinţa a terenului, conform încadrării făcute

de consiliul local.

Preview document

Conținut arhivă zip

- Contabilitatea si Fiscalitatea Impozitelor si Taxelor Locale.doc