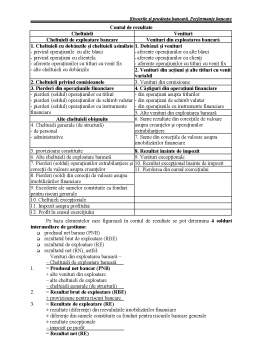

Cuprins

- 4.1. Tipologia riscurilor bancare

- 4.2. Control şi norme prudenţiale bancare

- 4.2.1. Control prudenţial

- 4.2.2. Norme prudenţiale europene şi internaţionale

- 4.2.3. Prudenţa bancară şi limitarea riscului de credit în România

- 4.3. Reglementările prudenţiale şi strategiile bancare

- 4.4. Limite şi efecte ale reglementărilor prudenţiale

- 4.5. Performanţe bancare şi indicatori de exprimare

- 4.6. Probleme rezolvate

- Test de autoevaluare

- Bibliografie

Extras din curs

-cunoaşterea principalelor riscuri ale activităţii bancare şi a măsurilor de gestionare a

acestora.

-înţelegerea necesităţii controlului bancar intern şi a normelor prudenţiale bancare naţionale

şi internaţionale.

-cunoaşterea mecanismului de limitare a riscurilor prin impunerea unor norme prudenţiale;

-însuşirea algoritmului de calculare a coeficienţilor de lichiditate, solvabilitate, adecvare a

capitalului.

-înţelegerea normelor prudenţiale aplicate în România în strânsă legătură şi

intercondiţionare cu normele europene şi internaţionale.

-formarea deprinderii de analiză a activităţii bancare pe baza contului de rezultate şi a

indicatorilor de performanţă bancară.

4.1. Tipologia riscurilor bancare

4.2. Control şi norme prudenţiale bancare

4.2.1. Control prudenţial

4.2.2. Norme prudenţiale europene şi internaţionale

4.2.3. Prudenţa bancară şi limitarea riscului de credit în România

4.3. Reglementările prudenţiale şi strategiile bancare

4.4. Limite şi efecte ale reglementărilor prudenţiale

4.5. Performanţe bancare şi indicatori de exprimare

4.6. Probleme rezolvate

Test de autoevaluare

Bibliografie

CAPITOLUL 4

4.1. Tipologia riscurilor bancare

Ca orice întreprindere, banca este confruntată cu anumite riscuri, unele specifice iar altele

comune tuturor agenţilor economici.

Clasificarea acestora, fără a fi exhaustivă, conduce la stabilirea distincţiei dintre riscurile

generale şi riscurile specifice băncii.

În categoria riscurilor generale se includ:

-riscurile comerciale (riscul clent/produs, riscul de piaţă, riscul de imagine comercială);

-riscurile aferente bunurilor şi persoanelor (riscul accidentelor, riscul de delict);

-riscuri operaţionale şi tehnice (riscul asupra tratamentului operaţiunilor, riscul asupra

sistemului legat de telecomunicaţii);

-riscuri de gestiune internă (riscul reglementărilor, riscul deontologic, riscul strategic,

riscul de insuficienţă funcţională, riscul asupra gestiunii personalului, riscul de dependenţă

tehnologică, riscul de comunicaţii).

Riscurile specifice băncilor cuprind:

-riscurile financiare (riscul de rată a dobânzii, riscul de lichiditate, riscul asupra titlurilor cu

venit variabil);

-riscuri de semnătură sau de contrapartidă (riscul clientelei, riscul interbancar, riscul de

ţară).

În continuare, sunt prezentate principalele riscuri bancare, faptele generatoare, cauzele şi

consecinţele acestora asupra activităţii bancare.

Riscul de rată a dobânzii denumit şi risc de transformare, corespunde unui risc de

pierdere sau de absenţă a câştigului, fiind legat de evoluţia ratei de dobândă. De exemplu, o

bancă ce acordă un credit la o rată fixă a dobânzii de 30%, pe o perioadă de 5 ani, în decursul

căreia rata dobânzii ajunge la 35%, se va confrunta cu acest tip de risc.

Un asemenea risc poate fi generat şi de o repartizare necorespunzătoare între creditele cu

rată fixă şi rată variabilă a dobânzii, şi de deţinerea de către bancă a unei poziţii nefavorabile în

raport cu piaţa, din punct de vedere al ratei de dobândă.

Consecinţele acestui tip de risc se concretizează într-o pierdere financiară şi în absenţa

câştigurilor.

Gestionarea riscului ratei de dobândă poate fi realizată prin următoarele metode:

-punerea în aplicare, pentru operaţiunile de piaţă a unui tabel al expunerilor la risc la o rată

a dobânzii, pentru a cunoaşte, în orice moment, poziţia în raport cu alte active de referinţă;

-măsurarea marjelor previzionate şi a sensibilităţii la variaţiile de rată de dobândă (pentru

operaţiunile bilanţiere şi extrabilanţiere);

-utilizarea instrumentelor financiare în scopul acoperirii operaţiunilor.

Riscul de schimb corespunde pierderii antrenate de variaţia cursului devizelor în raport

cu devizele de referinţă în care banca şi-a exprimat creanţele sau datoriile. De exemplu, o bancă

românească acordă un credit în dolari, la momentul t0 când nivelul cursului este 20000 lei/$, iar

la momentul rambursării cursul de schimb este28000 lei/$. Acest tip de risc este generat de o

evoluţie nefavorabilă a cursului de schimb între monede şi de o repartizare nefavorabilă a

riscurilor pe devize, antrenează o pierdere financiară sau absenţa câştigului estimat.

Pentru gestionare pot fi adoptate următoarele măsuri:

-aplicarea unei bune repartiţii a riscurilor pe devize;

-punerea în aplicare a unui scadenţar pe devize şi consolidat în moneda de referinţă a

băncii;

-crearea unui comitat al angajamentelor;

-acoperirea sistematică a acestor riscuri.

Riscul de lichiditate corespunde riscului de încetare a plăţilor datorită imposibilităţii

băncilor de se refinanţa, sau pierderilor legate de dificultatea băncii de a-şi procura fondurile în

condiţii normale de pe piaţa monetară.

Principala cauză a acestui risc este structura dezechilibrată a bilanţului, respecti

Preview document

Conținut arhivă zip

- Riscurile Bancare.pdf